低利率時代要結束了嗎?美國今年升息勢在必行,台灣是否也會跟進?當利率升高時,對你的房貸支出,會帶來甚麼影響呢?

2022年金融市場最大衝擊,就是升息。目前美國聯準會還沒有明確訊息,但在通膨居高不下的壓力下,許多機構都預測聯準會今年可能升息4碼,也就是1%,且明年可能還會再持續升息。台灣央行多年利率不動如山,但今年也可能大逆轉,去年12月央行理監事會議後,央行總裁楊金龍定調,2022年貨幣政策朝緊縮方向,必要時會將去年降息的1碼調回去。從這樣的風向球可知,未來台灣房貸利率可能從歷史低點開始轉彎。

房貸族過去幾年都享受低房貸利率的好處,不僅房貸利率持續下滑,房貸餘額更是不斷攀高,許多人甚至增加房貸金額,把錢借出來投資。若能搭上過去幾年股市大漲的機會,也是一個不錯的理財策略。不過,未來房貸利率可能攀高,股市投資則是波動風險大增,投資決策需要更為謹慎。而小資族好不容易貸款購屋,也可能因為房貸利率上升,而影響家庭其他支出,利率攀升是房貸族需要留意的風險。

房貸利率落在歷史低點,可能開始轉彎?

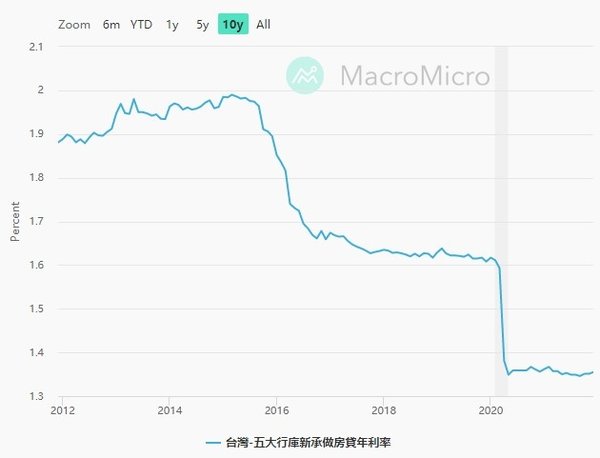

我們以近10年五大行庫房貸利率來看,2015年房貸利率落在1.99%,而去年12月房貸利率則是1.35%,下跌了0.64%。未來在美歐央行停止QE、開始升息之下,寬鬆貨幣環境不再,將不容易維持如此低的利率水準。若通膨壓力無法舒緩,升息趨勢可能持續一、二年以上,台灣也難以置身事外。

五大行庫新承做房貸利率(資料來源:財經M平方,統計至2021/12)

利率升1%,房貸加多少?

利率上升直接影響房貸族每月本息攤還金額,若以20年房貸、本息平均攤還來試算。假設借款1000萬元,利率2%,每月平均攤還金額是50588元,若利率升高1%,則每月攤還金額提高至55460元,每月增加4872元。若借款金額2000萬元,利率升高1%,每月支出增加9743元。

對高資產族來說,每月支出增加5千、1萬元,可能影響不大,但對小資族來說,可能影響不小。房貸族最好提早試算一下,重新規劃家庭各類開支,以因應利率上升風險。

20年房貸每月本息攤還金額(資料來源:銀行網站試算)

房貸占比不要超過收入四成

一般我們建議購屋族,每月房貸支出最好不要超過家庭收入的40%,最主要就是要因應利率上升風險。房貸支出是每個月固定支出,且貸款期間長達20年、30年,不容易更動。除非家庭收入可持續上升,否則當利率升高時,就會排擠家庭其他支出,包括日常家用、子女教育費、娛樂費等。雖然短期間內,利率不至於快速攀高,但如此低的房貸利率或許未來也不容易看到了,房貸族還是要為利率上升做好準備。

林奇芬