年近70歲的陳女士是家庭主婦,膝下子女共有6位,除其中1位未婚外,其餘5位皆有各自家庭生活,近年陳女士年事已高且相繼罹患慢性疾病,日常生活雖尚能自理,但體力上逐漸無法負荷,與子女商量後,決定雇請外傭照顧及料理家事,但她體恤子女皆有各自家庭開銷,又要面對低薪且高物價多重壓力,不忍心再讓子女負擔外勞看護費及醫療費用,陳女士計畫將其先生畢生辛苦打拚登記在她名下,價值2000多萬元的台北市房子,向銀行辦理「以房養老貸款」一共1400萬元,以支付日常安養所需費用。

現年76歲詹女士喪偶,育有1子1女,女兒早已出嫁,平時並無其他收入,日常生活開銷均仰賴其子林先生供養,而長子林先生因工作關係經常出差,無法隨時在家照顧,再加上詹女士身體日漸老化,開始喪失自理日常生活的能力,早已有遷住至安養中心之念頭,以獲取較完善之照護,但有關養護費用的支出一直困擾林先生。

後來林先生得知銀行開辦「以房養老貸款」,因此陪同母親前往了解產品內容,經分行承辦人員詳細並清楚的說明後,詹女士填寫貸款申請書,進行貸款徵審及估價事宜後,將座落於台中市豐原區的房子,規畫借款期間19年7個月,按月撥付新台幣2萬8000元,總額度為新台幣658萬元。

另一位現齡75歲家住台北市的王太太,家管沒上班,因年齡較大身邊沒有固定收入,加上不願增加子女之負擔,為了可以過一個有尊嚴的晚年生活,經與女兒商議後取得共識,將名下位居台北市不動產申辦以房養老貸款,借款金額為950萬元,每月可領4.5萬。還有一位也是71歲陳太太,因與配偶的生活開銷都由長子負擔,為避免長子退休後影響生活品質,因此將名下位於基隆市之不動產向銀行申貸250萬元,每月可領1.2萬元,雖然金額不多,但她認為可協助減輕家庭經濟負擔,維持目前生活品質。

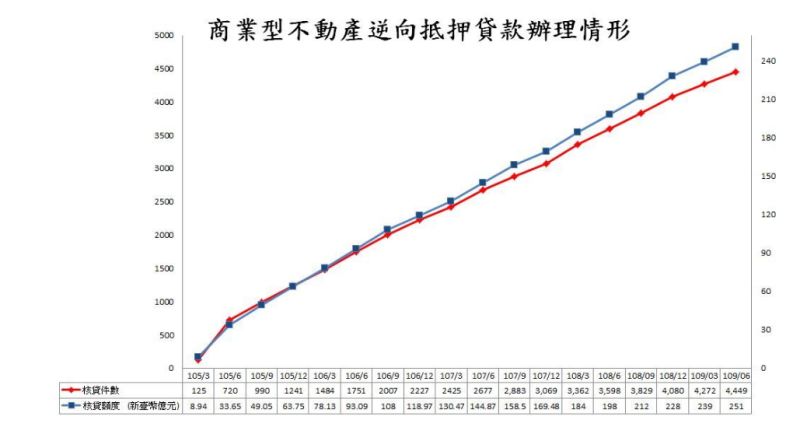

根據金管會統計,本國銀行自2015年開辦商業型以房養老(不動產逆向抵押貸款),至今(2020)年第2季止,核貸件數有4449件、核貸額度251億元,分別較去年同期成長23.6%、26.9%,呈現穩定成長趨勢。

▲截至2020年6月底,國內銀行辦理以房養老核貸件數有4449件、核貸額度251億元,均較去年同期成長23.6%、26.9%。(圖/金管會提供)

目前國內共有14家銀行開辦「以房養老」業務,其中合庫銀行承辦件數及金額都居冠,至今年第2季止,已核貸1764件,核貸金額更首度突破百億元,達到105億元,第2名則是土地銀行承作1418件,金額70.5億元。

「以房養老」申貸又以北部都會區件數最多,光是北北基就有2268件,占一半以上,核貸額度有175億元,比重高達近7成,主要是北北基房價較高,申辦以房養老貸款後,能貸到的金額也較多;排名第2名則是中彰投地區,核貸件數642件、核貸額度24億元;第3名為桃竹苗地區,核貸件數504件,核貸額度19億元。

至於「以房養老」申貸女性較男性多,女性申請人占55.29%,原因可能與很多夫妻購屋時,產權多登記在妻子名下及女性較長壽等因素有關。不過,銀行坦言「以房養老」貸款在推行上也面臨一些難題。華南銀行就表示最常遇到的問題就是國人仍存在「有土斯有財」傳統觀念,子女認為不動產未來應由自己繼承,反對父母將不動產設定抵押權給銀行辦理「以房養老」換取生活資金,而父母也因考量家庭和諧因素而放棄申辦。

土地銀行也提到在承辦時最常遇到的問題就是子女的阻止、對房屋所有權移轉到銀行名下的迷思,還有貸款內容較傳統房貸複雜,降低民眾對以房養老貸款的接受度。由於子女普遍認為父母的不動產未來應該留給自己,對父母要拿房子抵押貸款多數都不願意,另外有些子女自身經濟能力較弱,無法長期支付長輩生活費,但害怕長輩借錢將被社會輿論視為「不孝」,因而阻止長輩辦理本貸款,此狀況在實務上經常發生,成為推展本貸款的重大阻礙。

此外,銀行也發現年長者常有錯誤的迷思,認為申辦「以房養老」貸款就必須將房屋所有權轉到銀行名下,又對銀行在其生命終了時,將如何處分其房屋存有疑慮,造成年長者的疑惑與不安。而民眾申辦時最常詢問及關切貸款利率、貸款額度、擔保品型態是否有所限制、共有房地是否可申辦本貸款、貸款審核期間、貸款屆期或百年後擔保品處分方式、擔保品處分後餘值之歸屬、貸款屆期是否可續借等問題。

不僅如此。民眾也擔心「以房養老」貸款期間中,發生失智或失能時,無法領取月付金等情形,但其實銀行也有考量年長者未來可能面臨失能或失智的狀況,無法對貸款延續性作意思表示,因此在雙方契約中,特別採事先約定方式,由客戶自行選擇當受輔助或受監護宣告時,同意繼續撥付或停止撥貸且將已撥貸款視為全部到期,此舉是要避免繼承人對於銀行撥貸程序適法上的疑義,也為借款人日後的生活多一份保障。

華南銀行同樣則表示,年長者申貸「以房養老」貸款最常反應4個問題,包括一、不動產價值及借款期間長短影響每月領取的生活資金;二、目前是低利率環境,難以預料未來利率水準如何變動,若利率升高,貸款利息也會增加,扣除利息後,每月養老金可能越來越少;三、將房子辦理以房養老,轉換成每月生活費用,但目前覺得夠用的生活費用,隨著通貨膨脹,10年、20年後該金額是否符合生活所需,也是一個問題;四、「以房養老」商品較為複雜,不易充分了解權利義務。

至於客戶貸款後最擔心的問題,就是借款人百年後,房產如何處理?合庫銀說明,一般就是由繼承人自有資金清償借款,或繼承人繼承不動產後借新還舊。若繼承人均不願意清償借款,銀行才會進行不動產拍賣,就賣得價金先清償銀行借款後,多餘的部分仍歸還繼承人。

因此,即使銀行拍賣不動產,銀行僅拿回債權金額,剩餘款項仍歸繼承人所有,並非拍賣金額全部歸銀行所有,亦即申貸以房養老貸款,房屋產權仍屬借款人,並非移轉為銀行所有,與一般房屋貸款無異。

不過,銀行業者也不諱言,承做「以房養老」貸款也有風險,由於屬不動產逆向抵押貸款,與一般房貸不同,一般房屋貸款會隨著期間增加而減少貸款餘額,以房養老反而會隨著貸款期間增加而增加貸款餘額,另外不動產的折舊及價格變動,也是金融機構需面臨的風險。

銀行主管還提到,金管會檢查時也發現有高齡者申辦「以房養老」貸款後,把原本每月撥款作為「生活費′的錢拿去投資,要求銀行要注意借款人的資金動向,因此銀行在在撥款後,除至少每3個月檢視貸款人資金動用情況,每半年也會電訪追蹤貸款人狀況,必要時甚至會親訪,若貸款人往生就會停止撥款。

也由於「以房養老」貸款程序較繁瑣,加上多是按月撥款,不像一般房貸一次撥付,只要房貸戶每月按時還款,並不需時時追蹤關心貸款戶,加上長壽風險,也使得民營銀行承做意願不高,公股行庫則是配合政府政策推行,主動申請案件仍占多數。

不過,隨著台灣進入高齡化及少子化社會,頂客族及老人將越來越多,「以房養老」需求也會越來越多,甚至有行庫主管表示自己未婚,未來老了若生活費不夠,也會想申請「以房養老」貸款,反正房子也不用留給誰,「房子就是我的兒子」,靠房子養老過生活。

對於想申辦「以房養老」貸款,銀行提醒要留意5大事項,包括一、先了解是否符合申請資格;二、房產所有權應獨立,非持分;三、借款人可申貸金額及每月可領金額與所提供的擔保品價值呈正相關;四、事先與法定繼承人充分溝通;五、各家銀行申辦流程、貸款成數、利率、期限、借款人申辦門檻、相關費用及權利義務等不盡相同,需了解清楚。