央行閃電式升息1碼,不僅跌破專家學者預期,也宣告著央行正式啟動貨幣緊縮,風向改變牽動著房市與股市,睽違10年大幅度調升1碼,關乎民眾荷包變化,整理4大關鍵。

房貸、車貸、學貸等是否受影響?

在央行宣布升息後,車貸、房貸等貸款族將首當其衝,其中房屋總價高,房貸族受影響也最為劇烈。

央行內部試算,全國去年第3季新承作房貸金額平均為763萬元,升息1碼會使得1年利息負擔增加1萬9075元。

也就是說,若貸款總額更高、升息幅度更大,房貸族增加的支出也將更為沉重。

定存族有望受惠利率調升,迎來小確幸?

除了貸款利率隨升息走高,另一方面,存款利率也會隨之走高,長期而言對定存戶預期會有比較正面的效益。

不過金融研訓院金融研究所長林士傑也點出,短期內先反應的會是放款利率,以現在央行升息步調來看,銀行定存和活存利率不會這麼快有動作,至少3個月內可能都僅是微調,民眾荷包恐怕很難快速有感。

央行升息1碼,對國內經濟與股市影響?投資理財需調整?

台新金首席經濟學家李鎮宇研判,今年仍會延續股優於債的態勢,從台股本益比來看,即使今年升息2碼,對殖利率影響都很有限。

他進一步說,升息對金融股是利多,不過烏俄戰爭讓壽險持有投資部位風險升溫,預期以銀行為主體的金融股將較受惠;另受到美國聯準會上半年加速升息預期、烏俄戰爭影響,上半年市場風險變數較多,若民眾要投資,目標必須放遠,他並建議針對抗通膨資產進行適當布局。

中央大學台灣經濟發展研究中心執行長吳大任說,央行升息1碼,多屋貸款族壓力會顯著增加,對房價一定會有壓抑作用,不過升息為全面性影響,一般民眾房貸支出也勢必增加,在家庭所得沒有上升下,將對其他消費產生排擠效應,可能會影響內需消費相關產業的復甦。

專家解讀央行升息1碼

李鎮宇說,央行跟進升息1碼是種表態,市場先前對央行總裁楊金龍有錯誤預期,楊金龍在升息上相當果決,預估台灣央行這次升息1碼後,6月會再升1碼,下半年升息腳步才會放緩。

吳大任直言,「對央行這次就啟動升息感到意外」,美國聯準會才宣布升息1碼,目前國際原油價格也已下跌,雖然台灣有物價壓力,但不像美國通膨率嚴重,台灣可以等聯準會升息幅度更大再跟進,「央行在這時升息,動作有點急」。

他認為,央行後續動向會視聯準會升息步伐而定,當聯準會持續升息、幅度大幅超過台灣,台灣央行才會再跟進,「後面應該不會再跟這麼緊」。

中央社

升息浪潮來襲,2年來的「輕房貸」行情將結束?央行17日將召開理事會議,屆時升息幅度多寡有解,專家分析,倘若升息1碼,看似房貸利率回歸2020年降息前的水準,但通膨壓力仍未明顯減輕,房貸戶實質壓力不輕,甚至可能還比降息前的壓力更重。

根據中信房屋分析,房貸利率拉高,是當前買方申貸時最感壓力的問題,主因為利率的變化牽動後續每期還款金額的多寡,比起房屋遭銀行鑑價低估、核貸成數不如預期,以及無法使用寬限期等申貸前就能掌握的條件,利率遭拉高反倒是申貸過程中最無法控制的變數。

中信房屋研展室副理張漢超表示,國際升息趨勢牽動著國內利率決策,央行勢必會順勢而為,但央行考量到現階段國內通膨走勢相對溫和,因此不見得會在本週直接啟動升息,不過最終,升息仍是無可避免。

至於升息後對房貸戶造成的影響有多大,張漢超指出,雖然升息1碼之後,房貸支出是回到2020年降息前水準,但問題是,現在的物價可是比2年前還要更高,因此當房貸利率因升息而「校正回歸」,但在房貸戶在可支配資金增幅有限的前提之下,「校正回歸」後的房貸反倒對貸款人形成資金壓力,壓力甚至還會比2年前更大。

另外,買方進行申請房貸時,也擔憂房屋鑑價遭低估,但實際上,近兩年房地產交易暢旺,鑑價能參考的資料應該相當充足,與市價的落差尚在可接受的範圍,但像是鑑估標的位於交易量偏低的區域路段、銀行鑑價參考資訊跟不上市況,這些因素還是會導致鑑價結果失真。若要避免房屋鑑價被低估,除儘可能選擇具有區域地段優勢的地點置產、尋找屋況屋齡俱佳的標的之外,建立個人良好的還款能力也至關重要。

核貸成數與寬限期限制的問題則囿於政府政策面,短期內還未看到鬆綁的跡象,而日前央行楊總裁更表示選擇性信用管制還有精進的空間,顯示限縮房貸條件的措施還可能再加碼,不過相關措施對首購族並無影響,只是對名下已有房貸還需要申貸購置第二戶以上需求的購屋人來說,在限貸令未鬆綁的現況下,暫時也只能自行籌措資金,拉高購屋準備額度,或以其他貸款名目來申貸運用。

記者朱曼寧

買房對多數人而言是一生最大的負債,因為現在房貸償還期限約20〜30年,因此多數人一旦咬牙決定置產,就很難再有閒錢做其他方面的投資。一名網友觀察到自己身邊「留著房貸不還,把錢拿去投資的人」,比例似乎已經多過「已還完房貸,再把房子壓出來投資的人」,不禁納悶「難道是已還完房貸的人,對理財反而比較沒想法?」,希望聽聽鄉民們的意見。

原PO在PTT的Stock看板以「還房貸vs定存股」為題,表示身邊總不乏有人說與其還房貸不如存股票,「隨便都幾趴幾趴」,然而房貸沒繳清卻把錢拿去投資的人,似乎多過已經還完房貸再把房子用來投資的人,因此想詢問鄉民們都怎麼看。

其中有不少人指出既然原PO還背著房貸,就應該優先把這項債務償還掉,「我是覺得無貸一身輕,沒有束縛感爽度有差」、「還房貸,先不要欠錢再來想賺錢」、「拿原本要用來償還貸款的錢去投資,要小心操作」、「看你定存股的股息,能不能cover一年的房貸」、「佩服有房貸不還,卻把錢拿去買股的人,欠(銀行)錢買股還能承受賣壓,並且做出正確投資判斷的才是神人」。

然而另一派網友分享「房貸+存股」都兼顧的理財方式,「我是把錢放定存股,然後用股息補房貸,我用這方式交了10年房貸,有錢就丟定存股」、「讓股息還房貸,自己的薪水再丟入股市」。有網友說「房貸能不還就不還啊!債務也會跟著通膨」、「先還房貸幹嘛!利息這麼低當然投資,等房貸利率超過2.5%再來煩惱」、「等你把房貸還完都七老八老了」。

有人給出中肯建議,認為原PO的問題沒有標準答案,「不就積極投資跟保守投資的差別而已」、「就個人選擇問題啊!我會保守點就先還房貸再來閒錢投資,至少壓力沒那麼大」、「不還房貸等於跟銀行借錢去投資,現金流可以過去就看個人怎樣想」。

有人提醒原PO與其向外看別人怎麼理財,倒不如好好向內檢視自己現階段的財務狀況,「現金流問題,今天我月收入20萬,我還款沒問題就沒差」、「窮人建議先還房貸,因為你的錢買定存股也不夠還你的房貸,先顧好下一餐比較重要。等到稍微比較有錢的時候,再來考慮定存股,用股息還房貸,並且把主動收入拿來累積股數,增加被動收入」。

低利率時代要結束了嗎?美國今年升息勢在必行,台灣是否也會跟進?當利率升高時,對你的房貸支出,會帶來甚麼影響呢?

2022年金融市場最大衝擊,就是升息。目前美國聯準會還沒有明確訊息,但在通膨居高不下的壓力下,許多機構都預測聯準會今年可能升息4碼,也就是1%,且明年可能還會再持續升息。台灣央行多年利率不動如山,但今年也可能大逆轉,去年12月央行理監事會議後,央行總裁楊金龍定調,2022年貨幣政策朝緊縮方向,必要時會將去年降息的1碼調回去。從這樣的風向球可知,未來台灣房貸利率可能從歷史低點開始轉彎。

房貸族過去幾年都享受低房貸利率的好處,不僅房貸利率持續下滑,房貸餘額更是不斷攀高,許多人甚至增加房貸金額,把錢借出來投資。若能搭上過去幾年股市大漲的機會,也是一個不錯的理財策略。不過,未來房貸利率可能攀高,股市投資則是波動風險大增,投資決策需要更為謹慎。而小資族好不容易貸款購屋,也可能因為房貸利率上升,而影響家庭其他支出,利率攀升是房貸族需要留意的風險。

房貸利率落在歷史低點,可能開始轉彎?

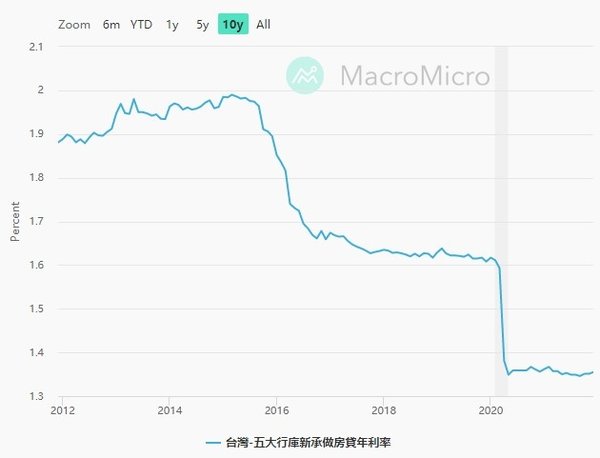

我們以近10年五大行庫房貸利率來看,2015年房貸利率落在1.99%,而去年12月房貸利率則是1.35%,下跌了0.64%。未來在美歐央行停止QE、開始升息之下,寬鬆貨幣環境不再,將不容易維持如此低的利率水準。若通膨壓力無法舒緩,升息趨勢可能持續一、二年以上,台灣也難以置身事外。

五大行庫新承做房貸利率(資料來源:財經M平方,統計至2021/12)

利率升1%,房貸加多少?

利率上升直接影響房貸族每月本息攤還金額,若以20年房貸、本息平均攤還來試算。假設借款1000萬元,利率2%,每月平均攤還金額是50588元,若利率升高1%,則每月攤還金額提高至55460元,每月增加4872元。若借款金額2000萬元,利率升高1%,每月支出增加9743元。

對高資產族來說,每月支出增加5千、1萬元,可能影響不大,但對小資族來說,可能影響不小。房貸族最好提早試算一下,重新規劃家庭各類開支,以因應利率上升風險。

20年房貸每月本息攤還金額(資料來源:銀行網站試算)

房貸占比不要超過收入四成

一般我們建議購屋族,每月房貸支出最好不要超過家庭收入的40%,最主要就是要因應利率上升風險。房貸支出是每個月固定支出,且貸款期間長達20年、30年,不容易更動。除非家庭收入可持續上升,否則當利率升高時,就會排擠家庭其他支出,包括日常家用、子女教育費、娛樂費等。雖然短期間內,利率不至於快速攀高,但如此低的房貸利率或許未來也不容易看到了,房貸族還是要為利率上升做好準備。

林奇芬

房屋貸款可以說是不少人買房最後的關卡,即使已經看好了房子,和屋主談好的價格,卻有可能卡在最後貸款成數不足而告吹,或是利率比起別人來得更高,但究竟哪些人可以獲得比較好的貸款條件呢?

根據聯徵中心最新的統計資料,能夠獲得最好貸款條件的族群落在30歲至35歲這個年林區間,貸款成數的中位數落在79.91%,加權平均的核貸成數也有75.65%。

另外在利率方面,平均貸款利率1.41%和25歲至30歲這個族群並列第一,而一旦年紀超過50歲,房貸利率就會上升至超過1.5%。

如果從性別來看,雖然房貸平均利率相同,貸款成數也差距不大,但是男性的核貸成數略高於女性,以中位數來說,男性的核貸成數中位數為79.30%,女性則是79.24%,加權平均男性則是72.57%,女性則是72.35%。

學歷上,則是有大學以上學歷的買家會獲得較高的貸款成數,核貸成數中位數最高的是碩士有79.87%,博士和大學學歷者也有超過79.7%,利率部分,碩士及博士學歷都能拿到1.38%的低利率,大學學歷平均則為1.43%。

記者唐主桂

美股連續兩天大跌,其中一大因素就是市場預期美國聯準會3月可能升息,且幅度可能來到2碼(0.5%),回頭看台灣,央行總裁楊金龍日前也鬆口示警,央行將在適當時機升息。可別小看升息,銀行業主管指出,房貸、信貸戶將會直接受影響,因為利率將會上漲,借款人需支付的利息與負擔也會增加;房市專家也試算,若升息2碼,房貸族總繳利息不只33萬,「而且是在貸款1,000萬、年期20年的條件下」。

《大家房屋》企劃研究室副理郎美囡指出,台灣屬於小型經濟體,若大批外資進入難以承受資金大幅震盪;第二,房貸利率大概反應6成,換算大約0.3%,若現在利率1.6%,當央行升息2碼,銀行大概會反映房貸利率至1.9%。

假設貸款1,000萬、20年期,1.6%利率,總利息原本為169萬1,781元;當利率提高至1.9%的話,總利息增至202萬7,873元。

換句話說,當利率提高0.3個百分點,房貸戶的總繳利息就多出33萬6,092元,33萬餘元足以裝修一間不錯的衛浴,「且這還只是在貸款1,000萬、年期20年的條件下」,換言之,貸得越多,貸款年限越久,負擔會增加更大;但她也指出,台灣升息應該不會這麼劇烈。

聯準會2021年12月的會議記錄釋出鷹派訊息,由於經濟持續復甦與就業市場改善,暗示貨幣政策正常化的速度將會加快,法國巴黎銀行財富管理預期聯準會將於2022年7月宣佈開始縮減資產負債表,並預測首次升息的時間將提前至2022年3月,接著於6月、9 月及12月各升息一次,共4次。

外媒也指出,凱雷集團(Carlyle Group)共同創辦人David Rubenstein在週二表示,隨著美聯準會(Fed)準備升息,以及高通膨已經成為現實,美股將迎來修正。

記者陳依旻/台北報導

中華民國不動產估價師公會全聯會今天(18日)發布新訂的地上權估價模式,協助金融機構辦理地上權宅時的估價作業,期望可提高金融機構的核貸意願、提高貸款成數、降低貸款利率,有助推動地上權政策,降低民眾居住成本。

全聯會理事長郭國任表示,近2年來台灣經濟成長強勁,物價、房價也連袂上漲,年輕人及中產階級卻成為新貧階級,相對剝奪感日益嚴重,儘管政府持續施力壓抑房價,也無法畢其功於一役。

郭國任表示,其實政府可參考新加坡的組屋政策,大量推動房價只有一般住宅約5成到7成的地上權住宅,提供租屋與購屋間的第三條路。但政府這幾年不斷釋出土地,提供建商興建地上權住宅,卻沒達到很好的效果,主因在於地上權不動產異質性高,造成金融機構不容易判斷地上權不動產的價值,從而影響銀行核貸意願。

即使銀行願意核貸,但貸款成數大多只有5到6成,遠不及一般房貸的7到8成,導致民眾購買地上權宅,自備款比一般住宅高,貸款利率也高於一般房貸,使得首購族及年輕族群望之卻步,興趣缺缺,也影響建商興建地上權住宅。

有鑑於此,為強化金融機構對地上權宅的價值判斷與信心,並降低金融機構的風險,公會今天制定發布「地上權不動產於金融機構設定抵押權估價報告書範本」及估價模式,協助金融機構在辦理地上權住宅時的估價作業,期望可提高金融機構的核貸意願、提高貸款成數,降低貸款利率,有助推動地上權政策,實現居住正義的目標。

去年以來房價快速上漲,銀行鑑價趕不上房價,甚至有些民眾發現貸款不足,得趕緊湊出現金,除了房屋地點、格局之外,貸款人的償還能力更是關鍵,而坊間常說的夫妻共同負擔房貸,每月付款可輕鬆些,這是否代表「結婚」、有配偶,會比單身容易核貸、成數也會比較高?專家這麼解。

事實上,在央行選擇性信用管制措施的打炒房框架之下,各銀行都必須配合,也有公股銀行自主拉高利率、嚴格鑑價,或是喊出房貸餘額零成長等。這也代表即便有穩定收入,但會因不同銀行針對不同物件、地點等,貸款利率與成數不盡相同。

因此,如何拉高貸款、降低利率,就是不少購屋族在乎的。例如好奇單身族買房貸款是否會比夫妻購屋吃虧?理論上並不會,但銀行人員就透露,若是夫妻一同購屋,房屋登記在薪資所得較低的配偶名下,當遇到貸成數無法達到預期時,只要夫妻互保,增加保證人,拉高評鑑分數即可。 正業

地政士聯合事務所所長鄭文在表示,雖然這不代表「跑去結婚」購屋貸款成數就能達到預期,但實務上有保證人銀行放款意願也會更高;只是,鄭文在也提醒,民眾要辨識「連帶保證人」與「一般保證人」的法律關係,差異很大,建議簽署「一般保證人」即可。

記者蔡佩蓉/台北報導

央行利率處於史上新低,連帶壓低房貸利率,市場上更出現1.31%歷史低價,但隨著央行總裁楊金龍暗示今年可能升息,房仲業者建議民眾申貸可以考慮三大面向。

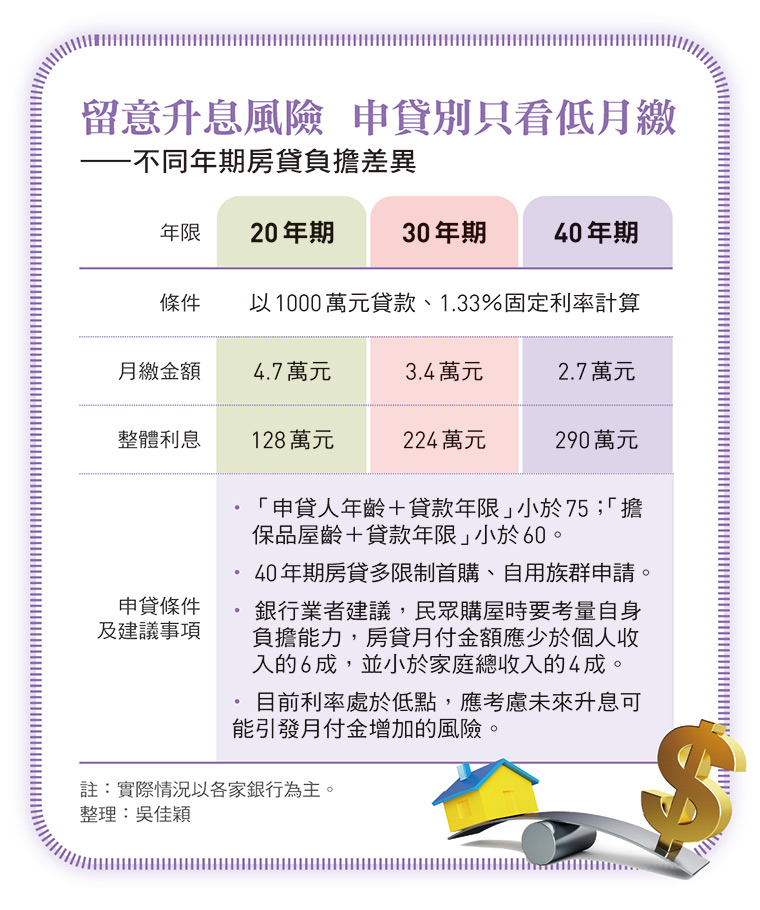

台灣房價飆漲,首購族買房壓力倍增,根據內政部公布,2021年第3季全國房貸負擔率為36.90%,其中台北市更高達63.35%;換算下來,台北市房貸族每月收入有超過6成用來繳房貸。考慮到高房價對小資族的負擔,近年來,永豐、星展等多家銀行推出「40年房貸專案」,讓首購族能以「時間換取空間」,降低每月還款負擔。

住商不動產企畫研究室資深經理徐佳馨指出,目前市面上房貸年期多以20、30年期為主,少數銀行會承作40年期的貸款,但考慮到40年期限較長,因此在核貸上對申貸者年齡、擔保品屋齡等都有較多限制。

以國內某銀行「40年房貸專案」為例,該專案貸款成數最高85%,且有3年寬限期,但僅提供名下無房產,且為自用居住的首購族申請,借款人年齡必須小於35歲,擔保品屋齡則必須在20年以下。

以貸款1千萬元、該行目前最低申貸利率1.33%來推算,20年期房貸月繳金額約4萬7千元,30年期月繳金額降為3萬4千元;拉長為40年期,月繳金額降至2萬7千元,大幅減輕首購族每月負擔。

目前利率仍低 但今年看升

月付宜低於家庭收入4成

徐佳馨建議,民眾申請、比較不同銀行申貸條件時可以考慮3大面向,包含利率、貸款成數、房屋鑑價。利率方面,如果申請分段式利率(階梯型房貸),部分銀行為了吸引客人,可能前幾期或前一兩年利率會低於市場水準,第2、3段則高於市場行情,且利率延續期間較長,民眾要留意相關細節。

徐佳馨指出,銀行放貸利率考慮個人信用狀況,如五師(醫師、律師、會計師、教師、工程師)收入高、金流穩定,因此容易貸到較便宜的利率。

此外,貸款人要留意近5年是否有信用卡、信用貸款遲繳紀錄,這些資料聯徵中心都查得到,若紀錄不佳,可能影響申貸利率。

升息也是一大變數。2020年3月,央行因應疫情降息一碼,重貼現率來到1.125%史上低點,連帶壓低房貸利率。2020年3月降息以來,央行發布的5大銀行新承做放款利率中的購屋貸款皆低於1.4%,市場上更出現1.31%的樓地板價格。

雖然2021年12月16日央行第4季理監事會議上,央行總裁楊金龍稱「2022年貨幣政策將朝緊縮方向走」,並表示「必要時將升回去年降息的1碼」,呼籲中小企業、首購族提前做好財務規畫,但以央行發布的5大銀行新承做貸款利率觀察,購屋貸款利率繼2021年9月創下歷史低點1.346%後,之後微幅回升,連兩個月維持在1.351%,仍在低檔水準。

值得觀察的是,11月購屋貸款餘額達719億元,創2016年「房地合一稅」上路以來高點;由於5大銀行購屋貸款業務市占率約4成,貸款利率、餘額均具指標意義,目前數據顯示房貸市場仍處於低利率環境。

儘管利率走低,減少房貸族利息負擔,但近幾年房價飆漲,總價上升也增加攤還壓力。銀行業者指出,民眾申貸、買房時要考慮自身負擔能力,建議房貸月付金額應少於個人收入的6成,並小於家庭總收入的4成。

此外,銀行業者指出,考慮到40年房貸年期長,且目前利率處於低點,由於房貸利率多隨各銀行房貸指標利率浮動而調整,申貸人也要考慮未來升息時,月付金額增加的風險;以申貸1千萬元,分40年期攤還試算,若未來升息1碼,每月還款金額預估將增加1200元。

部分區域房市過熱

銀行鑑價趨保守

擔保品鑑價方面,徐佳馨提醒首購族,銀行鑑價多以實價登錄資料並參酌房產位置、屋齡等條件,但近兩年台灣房市熱絡,部分區域如新北市三重、中永和,鄰近竹科、新竹高鐵的竹北市等蛋白區,漲幅特別明顯,已經引發銀行疑慮,因此在鑑價上趨於保守。

徐佳馨舉例,2021年11月友人以9百萬元買入新北市一處房產,但銀行鑑價時卻參考一月時前手買入的價格,僅給予7百萬元鑑價;換言之,即不承認2021年初以來超過兩百萬元的漲幅,「相關情形在蛋白區特別明顯。」

雖然延長還款年限可以降低每月負擔金額,但還款年限增加,民眾也將付出更高的利息成本。以1千萬元貸款、1.33%利率,不考慮升息因素下計算,20年期房貸利息負擔合計約128萬元、30年期224萬元、40年期290萬元,20年期與40年期利息負擔差距超過1倍。

徐佳馨指出,民眾若隨著工作年資增加、薪資成長、存款增加,或是收到年終獎金等大筆收入時,可透過「提前還本」,降低後續每月繳息壓力,但在簽約時要留意是否有綁約、違約金等;或是在與原貸款銀行的綁約期限過後,透過「轉貸」方式與其他銀行洽談新的貸款合約,以較高的薪資、信用資格,談到較好的房貸利率。

房價直直漲,金管會連環出拳打炒房,目前研擬針對央行較嚴格限制成數的不動產貸款類型,例如餘屋貸款、高價住宅貸款、第3戶以上房貸等,上調銀行適用的風險權數,加強銀行控管不動產授信風險。

房市火熱,金管會近日頻頻出手打炒房,除宣告對20家金融機構啟動新一波不動產專案金檢、將銀行及票券業辦理不動產業保證納入控管、金控及銀行轉投資租賃業納入央行選擇性信用管制外,目前正研擬調高銀行不動產風險權數。

官員說,在資本計提上,銀行理應針對風險較高的債權計提較多資本,若有特定不動產貸款對銀行資產或債權而言風險較高,就應適用較高的風險權數,目前金管會研議參考央行祭出較嚴格限制成數的不動產貸款,比如餘屋貸款、高價房貸、投資客、購地貸款等,上調銀行適用的風險權數。

舉例而言,先前金管會金檢發現有多家銀行任由建商遲遲未動工卻以同樣條件不斷續貸,形同養地的現象,也納入金管會檢討不動產風險權數的範圍;另為避免影響一般民眾、鎖定投資客,金管會主要考慮上調銀行對持有第3戶以上房貸案件適用的風險權數。

若調高不動產風險權數,銀行風險性資產將會增加,銀行資本適足率(RBC)恐因此下滑,若資本適足率低於銀行內部設定低標,銀行考量自身風險胃納,將得想辦法控管不動產授信業務,降低曝險。

據悉,目前金管會政策研擬方向、上路時間都還在討論中,尚未定案,不過若參考往例,應會朝給予銀行過渡調整期的方向研議。

有銀行業者直言,不動產風險權數上調後,若銀行資本適足率下滑程度大,可能就得控管不動產放款量,衝擊利息收益,若不減少放款,銀行勢必得採取增資。