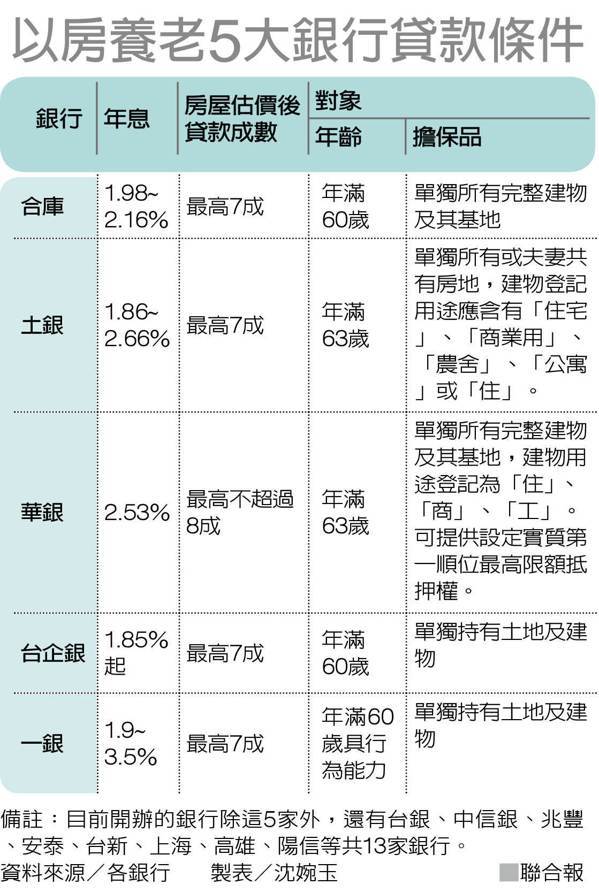

想要申辦「以房養老」嗎?銀行鼓吹用手中不動產,打造更好的退休生活,聽起來是個多贏方案,但並非人人適合。

台北市前副市長、政大地政系退休教授張金鶚,可說是推「以房養老」的元老級人物。他善意提醒民眾,根據他多年經驗發現,有4件事銀行不會告知借款人,想要申辦的民眾要留意。

1.貸款金額對屋主無優勢,不適合短時間內需要高現金者

張金鶚說,比起售屋拿到一整筆錢養老,以房養老每個月可以支用的金額會少很多。主因是「以房養老」方案,銀行要承擔利率的變動、房價的浮動、屋主壽命延長的風險等等,往往在估價及核貸時會趨於保守,最高7成,很多只核5成。也就是說,當房屋價值2千萬,可能只能核貸1000萬到1400萬的價值。

提醒:以房養老最適合的對象是,想要在宅安老,身邊也有些退休金,銀行核貸後的每月撥款,只能當補貼退休族的零用錢。

銀行核貸後的每月撥款,只能當補貼退休族的零用錢。 圖/聯合報系資料照片

2.每月領到的費用會逐月減少,記得把未來30年生活費納入評估

以房養老從第2個月起,就必須支付利息,領到的錢是「貸款金額扣掉利息」,因貸款採月付,金額每月累計,應還利息每月都會增加,所以你領到錢會一個月比一個月少。

提醒:各銀行產品差異化愈來愈大,為了不要讓30年後的生活費,被貸款利息及通貨膨脹吃掉,在一開始詢問銀行時,就請他列出未來30年每個月的貸款金額、利息、實領金額,方便評估。

3.你可以為房子提高價值

張金鶚表示,以房養老每月領到多少錢,有3個決定因素,1.房子估價價值;2.銀行貸款成數;3.利率。利率是固定的,但是房屋估價的價值與貸款成數並非不可變。

提醒:申辦前,請粉刷你的房子,就像一般人要租屋或售屋前,都會把房子稍加整理,以求租賣好價錢。

隨著國人平均壽命增加,以房養老的案例越來越多。 圖/聯合報系資料照片

4.貨比三家,開辦年數久的經驗也相對多

目前政府並無提供諮詢的平台及服務,所以想要申辦的民眾必須自己到各家銀行詢問、比較後做決定。

提醒:在政府還未提供第三方的諮詢服務前,多方比較絕對是必需功課,但是若方案看起來不相上下呢?張金鶚說,辦理方案愈久的銀行經驗愈豐富,也會相對可靠。

文╱張瀞文

高房價釀成民怨,年輕族群想要購屋圓夢愈來愈困難。如何選擇最適合的房貸方案減輕負擔,銀行主管親自傳授三大秘訣。首先,民眾必須理解銀行房貸的還款方式,衡量自身的收入與財務條件,並善用銀行的寬限期規定,才能早日晉升有殼蝸牛,又能避免陷入屋奴窘境。

銀行主管觀察到,國內高房價、年輕族群普遍低薪,民眾購屋申貸期限確實有延長趨勢,過往民眾申請房貸多為15年,並在七、八年左右就還清,如今申貸期限以20~30年為最大宗,還款期限也比過去足足多了十年,大約要17、18年才能全數清償。

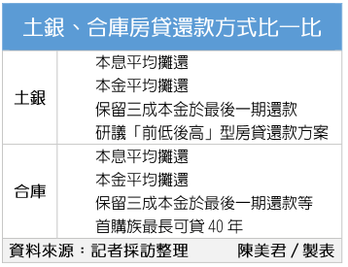

至於近期興起的40年房貸,銀行主管看法不一,有些銀行認為,延長房貸期限可讓年輕人負擔減輕、早日達成購屋夢想,但也有銀行主管說,40年房貸期限長,民眾要負擔的利息支出也非常沉重,對銀行而言風險偏高,部分銀行限定,只有年輕的首購族可選40年期。 在房貸清償方式部分,土銀主管說明,現行主要三種貸款清償方式,包括本息平均攤還、本金平均攤還,以及保留三成本金於最後一期還款等,土銀未來還將研議新增選項,以還款金額「前低後高」方式償還房貸,最快今年底就能上路。

同為房貸指標大行的合作金庫,也提供房貸客戶多種房貸還款方式。合庫主管指出,一般房貸年期為20年、30年,首購族最長可至40年。合庫與土銀一樣,都提供保留三成本金於最後一期還款方式。

目前市面上的房貸還款方式,多為本息平均攤還法。每期的本息在房貸期間償還金額都一樣,對於每月財務支出規劃比較可控制,也是銀行最常建議貸款人還款的方式,好處是貸款前期的本金少、利息多,但到了後期貸款會變得本金多、利息少,但每月還款金額固定。

另一種則是本金平均攤還法,本金平均在房貸期間償還,每期償還的本金都一樣,而應繳利息則隨著未攤還本金逐漸減少,相對壓力也愈來愈小,缺點是每期付款金額會不同。

不論採用何種方式, 年輕族群購屋時都要善用寬限期,在購屋時,支出預算較多的人可以選擇前一至三年只繳利息費用(各銀行規定不同),可使前三年還款壓力降低,寬限期過後,再以本息平均攤還,好處是讓剛購屋者的經濟得到緩衝,等到經濟能力累積充裕後再開始還本金。

以最常見的本息平均攤還,以及保留三成本金於最後一期還款兩方式為例進行試算。

老王向銀行貸款1,000萬元,貸款期間為20年,因屬首購,利率約1.62%,採本息攤還法,共240期,每個月需還款48,810元。

若採保留三成本金於最後一期還款方式,1,000萬元的300萬元為最後一期,也就是第240期時一次償還,前面的700萬元則採平均攤還法,分成239期,每月攤還金額為34,290元。和20年本息均攤方案相較,每月可少還近14,520元、負擔明顯減輕;至於最後一期的300萬元本金可一次還款,或按客戶需求另外規劃新案。

合庫主管說,「客戶若有能力,300萬可一次還,或者銀行視客戶需求重新規劃理財週轉貸款,讓客戶可靈活運用資金。」

除此之外,為協助年輕族群購屋,土銀研擬推出「前低後高」型房貸本金還款方案。土銀董事長黃伯川指出,考慮年輕人購屋困難的主因,就是剛就業時收入較低,未來隨著職涯發展、薪資將順勢成長,因此研擬推出「前低後高」型房貸還款方案,在年輕時收入較低,本金可以還少一些,未來薪資成長時,本金再多還一些。

高房價時代下,年輕族群購屋困難,黃伯川認為,年輕族群收入較低,申請房貸時,若要本金平均攤還會有困難,若能採「前低後高」,將可協助青年族群早日圓夢購屋,雖然銀行風險變高,但考慮年輕族群的收入將逐步增加,以及房貸有房屋作為擔保品,風險仍在可控範圍內。

記者陳美君/台北報導

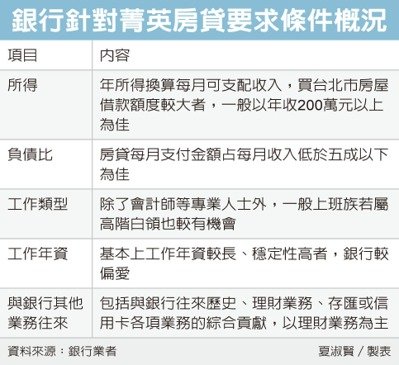

民眾申辦銀行房貸,總是希望低利又可拉高額度,但往往未必能夠兼顧。銀行業者指出,這時候,可以考量信貸、次順位房貸甚至主動提供連帶保證人的模式,與銀行協商。

但是,信貸、次順位房貸依照規定不能用於「購屋」用途,因此可能需要提出裝潢修繕或其他資金用途的相關單據證明,至於連帶保證人則務必是貸款人「主動」提供,以免違規。

至於理財型房貸,額度仍須在總房貸限額內,通常是房貸還款一段期間後才能申辦,對於一開始購屋房貸額度,較無幫助。

銀行業者指出,原則上信貸的資金用途相當自由,但是政策上為避免助長負債或者造成炒房副作用,信貸不能用於購屋,至於次順位房貸,也不能用於購屋,修繕裝潢則可,但貸款人要提供相關單據。

至於主動提供連帶保證人,則多半出現在年輕人、菜鳥上班族因為收入還不高,想買房又擔心額度受限導致自備款付不起,因此請父母當連帶保證人的狀況。

不過,有些銀行擔心額度拉大會導致借款人債務負擔過重,因此主動提供連帶保證人,除了要留意符合貸款戶「主動」的要件外,不可出於銀行要求外,銀行也還是會衡量貸款戶本身的還款能力,不一定主動提供連帶保證人,銀行就一定會接受。

記者夏淑賢/台北報導

買房成交價800萬,申請房貸銀行鑑價卻只估700萬,還只給貸7成,等於自備款就要掏出310萬,房價「被低估」,恐怕是許多購屋者心中的痛,更想問為何有人買房就能估到成交價?我卻不行?

想要讓銀行心甘情願借錢給你買房,首先就要以銀行立場來思考,對於銀行而言,房屋是擔保品,當借款人無法正常還款時,可以拍賣收回借款。因此「好不好賣」、「價格好不好」就是銀行最重要的考量。買房時這3件事做對了,就越容易讓銀行鑑價接近成交價。

1.地段好

「買房子是買地段」是房地產投資的老話,地段不只決定房價,也決定銀行鑑價的高低。蛋黃區的房子房價平穩,甚至有更好的上漲空間,對銀行而言就是個易脫手、好回收借款的擔保品。

不過即使是蛋黃區內的物件,也要留意周圍是否有嫌惡設施,如加油站、宮廟等,若是有過多的嫌惡設施,影響房價與脫手難易度,銀行在鑑價時就會較為保守。

2.屋況佳

屋況與地段一樣,都會影響房屋交易速度與價格,一般而言,老屋最不受銀行青睞,即使有重新裝修,但銀行無法確知使用的裝修材料好壞、結構加強到什麼程度,即使外觀看起來漂亮,對銀行來說也與一般老屋無異。

另外,房屋格局也會影響鑑價高低,最受銀行青睞的格局必須方正、無暗房、少稜角、少樑柱,擁有兩面以上採光,再加上坐北朝南的格局最好,通風良好的格局也是加分條件。

3.金流透明

對銀行而言,承作房貸最重要的就是要降低風險,因此若是房屋買賣交易過程的金流不夠透明,對銀行來說就是有風險的物件,例如私人買賣合約、自備款來源不明確等,銀行很可能因為擔心價格不真實、金流不透明而不願意承作。

因此買房時最好要有履約成交,提供履保入款明細,同時提出明確的自備款來源,例如:股票買賣、保單解約、贖回基金、定存解約等等,讓銀行可以確認金流。更保險的作法是直接找有信譽的房仲業者交易,許多銀行都會有跟房仲配合的合約專案,在申請房貸時,相對更容易得到與成交價接近的鑑價結果。

記者王惠琳/台北報導

買房是人生大事,房貸更是左右下半輩子財務狀態的重中之重,銀行鑑價就成了關鍵角色。有網友在PTT上發文詢問,自己最近買了一間房子,分別找兩家銀行鑑價,A銀行鑑價為成交價的94折,且只能貸7成5;B銀行的鑑價卻高於成交價,且可貸8成,讓他不解到底是買貴了?還是銀行估價太保守?

文章一貼出,不少網友紛紛回應,「鑑價跟丟銅板差不多概念」、「大樓可能近一點,老屋落差最懸殊」。也有人表示,各家銀行鑑價結果本來就不同,有的銀行就是比較保守,低於成交價很正常。

運氣好的案例是鑑價物件的建商知名度較低,但恰好近期都沒有成交案件,鑑價公司便採用附近知名度較高的建案來鑑價,因此鑑價出遠高於成交價的金額。

運氣不好的案例,則是買公寓1樓,鑑價公司卻拿2樓、4樓這種本就較低價的樓層行情來鑑價,造成鑑價結果遠低於成交價。

有網友直言,銀行是營利單位,房貸鑑價時最優先考量的是「借出去的錢能不能收回」,而不是「擔保品的估價是否公平合理」。

影響鑑價結果高低最重要的兩項因素,取決於房屋地段與借款人的財力。購買在蛋黃區的物件,只要沒有重大瑕疵,通常都能得到較高的鑑價。

近幾年大數據也成為銀行鑑價的依據,比起以往的比較法,相對來說準確度更高一些。然而即使用實價登錄數據,也會有房價範圍高低,那麼銀行如何決定評估標準高或是低?除了物件本身條件,借款人的財力也很重要。

財力較好的優質客層,銀行更願意給出較高的鑑價,借款人也能獲得較多的貸款成數與更低的利率。就有網友分享自身經驗,買房時遇過貸款成數不滿意,結果銀行特地找了三家公司來鑑價,找鑑價最高的讓他貸到接近8成5。

由於各家銀行鑑價結果難料,若是不想要房貸鑑價落差太大,最好找3家以上銀行鑑價,以免貸不夠理想成數造成資金缺口。

記者王惠琳/台北報導

年輕人擔心自己因為初入職場、收入不高,想買房恐怕房貸金額會受限,導致自備款負擔沉重,難以實現成家夢想。銀行業者建議,若房貸戶本身願意主動提供連帶保證人,是可以為提高房貸額度加分的變通做法,但關鍵在於必須是本人「主動」,不可以是銀行方面提出,否則就有違規之虞。

銀行業者指出,根據現行規定,個人向銀行申辦房貸,銀行不得要求連帶保證人,但這個規定主要是銀行不能強制房貸戶提供連帶保證人,如果房貸戶個人主動找人做保,並不在此限,而若連帶保證人財力與信用條件佳,就可以對房貸戶向銀行協商取得更加優厚條件的房貸,產生正面的助益。

不過,現在一般房貸戶都沒有提供保證人的需要,但如果是年輕人初入職場,比方年薪可能還不到40萬元,因此銀行在考量月收入與每月期付金合理比例,以及負債(房貸)相對收入的倍數大小等因素後,有可能限制其核貸成數或者額度,這時候,如果房貸戶找來自己的父母之一當連帶保證人,就可能因為強化信用條件而有機會得到較高的核貸額度,進而減輕自備款等壓力。

要提醒的是,如果自願提供連帶保證人,必須自己手寫連帶保證的書面文件,銀行沒有固定的格式文件可提供,所以自願提供連帶保證人必須每一個字都是房貸戶自己親手寫就,才不會讓銀行承擔被認為強制要求客戶提供連帶保證的違規風險。

獲利錦囊/本金攤還能力 仔細規劃

申辦天期長達40年的房貸,雖然有降低初期還款壓力、提早成家圓夢的好處,但銀行業者提醒,天期拉長勢必導致整體的利息支出增加,而且本金攤還到後期會增加,因此房貸戶要妥善規劃現金流,確保攤本金額提高後有能力支應,以及有關提前還款的綁約條款限制,還有房貸滿30年時可能衍生的重新設定成本。

銀行業者指出,房貸不論原始的契約天期長短,大多都有給予房貸戶提前還款的選擇空間,也就是所謂的綁約條款,通常條款會限制借款的第一年或者前三到五年若提前還款,消費者要付給銀行違約金,但只要過了綁約期限,房貸戶若有能力還款,可以採取有多餘存款或年終獎金入帳時沖還本金,以縮短實際還款年限;或者是若收入增加可與銀行換約來縮短貸款天期、加速還款,這兩種做法都可以不必照合約走完40年,以節省總利息支出。

還有就是設定抵押問題,銀行業者表示,依照民法,設定抵押權最長30年,超過30年的債權債務關係,雖然不會因此受到影響,但必須有所因應,一種是一開始就選擇設定普通抵押權,這種沒有30年期限問題,而非優先的最高抵押權;其次是等到30年時房貸戶再行重新設定,但這可能衍生設定費;第三種是只針對實際貸款金額、1比1比例來設定抵押權,房價超過貸款金額的部分不在設定範圍內。但是這些也要看銀行做法上如何選擇與相互配合。

記者夏淑賢/台北報導

全球再次面臨降息風,台灣房貸利率已經低到歷史低檔了,還有再降息的空間嗎?融資容易、成本低,是房市利多,資金氾濫下,吸引大戶持有房地產。而從全球利率趨勢來看,低利率仍將持續一段時間。

全球都在降息,連美國聯準會也從過去幾年的升息到今年轉為降息,目前基本利率降為2%,新興國家今年也積極降息,動輒二碼、三碼。但台灣利率卻是連續13季靜止不動,重貼現率維持1.375%,央行總裁楊金龍甚至表態,今年都沒有打算降息。

房貸利率在歷史低點

從2008年爆發金融海嘯以來,已經過了10年,這10年來全球一直處於低利率環境。台灣房貸利率在2008年還有超過2.5%水準,自2009年以來則一直落在2%之下,目前購屋貸款利率已經跌至1.624%,比金融海嘯爆發後景氣最糟時的利率1.641%還要低,低利率已經成為常態。

最近有立委質詢,八大官股行庫最低利率是否會跌破1.5%,雖然各大銀行表示會力守底線,但也顯示低利率情況似乎難以扭轉。

五大銀行房貸利率。(製表/林奇芬)

爛頭寸多,銀行資金要去化

在低利環境下,銀行端房貸餘額也持續攀升,統計至108年8月底,購屋貸款餘額7.2兆元,建築融資也持續攀高到1.98兆元,二者合計接近9.2兆元資金,都創下歷史新高紀錄。

目前台灣金融機構放款餘額有26.5兆元,房地產相關放款9.2兆元,占比34.7%,但此只統計與住宅相關貸款,不含商業不動產放款,若二者相加可能接近5成,占比相當高。

然而截至108年8月底,台灣金融機構存款餘額高達35兆元,放款餘額26.5兆元,等於有8.5兆元的爛頭寸。資金苦無去處,銀行為去化資金,即使利率低也願意承做房貸業務。

有錢人資金該擺存款,還是買房子?

由於游資充沛,銀行甚至拒絕大戶存款,舉例來說,一年期定期儲蓄存款利率1.09%,但若是500萬元以上存款,利率降為0.24%。很明顯銀行並不歡迎大額存款,因此這幾年拼命推銷大戶去買基金、理財商品等。

有錢人若手上有大額資金,存款被拒還不如去買屋,把資金拿去做購屋自備款,剩下的部分向銀行貸款,還可以享受極低的利率水準,算一算,是一筆不錯的投資,也難怪近一、二年已經開始看到豪宅交易回溫。

根據內政部編制的住宅價格指數,104年之後,全國住宅價格指數偏向盤整並未大幅下滑。其中,只有台北市、新北市有較大價格波動,其他縣市則是震盪緩步趨堅。而台北市、新北市104、105、106年三年較大價格修正後,107年起走勢回穩,並有小幅回升,顯示房市在經歷過去幾年高額課稅、資訊透明等整理之後,房價大幅修正風險已經逐漸去化。價格走穩,房貸利率低,手上資金無去處,因而吸引大戶增加房地產持有意願。

低利率對一般購屋族來說,算是利多,可降低貸款成本,但小資族最大的壓力還是房價高,購屋能力不足。但對資金大戶來說,低利率下房地產也成為一個不錯的投資選項。

文/林奇芬

民眾需求愈來愈多元,銀行房貸商品也逐漸多元化,購屋族買房前究竟該怎麼選?公股銀行主管指出,必須先了解自己的財務規畫,再從市面常見的六大房貸類型中,挑選適合自己的商品。

銀行主管說,市面常見的六大房貸類型包括指數型、固定型、階梯型、抵利型、理財型及保險型,各有各的好處,不見得只限特定族群,依照未來的財務規畫挑選,才是不二法門。

所謂的指數型房貸商品,每家銀行會依照至少五家以上銀行(多以公股銀為主)的一年期定期儲蓄存款機動利率的平均數,稱為「指標利率」,再加上銀行承作成本、風險及合理利潤等「加碼利率」,依客戶個案條件算出。與傳統型房貸不同之處在於,傳統型是「基本放款利率」,利率由貸款銀行決定,且會不定期調整,而指數型利率公平透明、貼近市場水準。

銀行主管說,類似這種指數型、階梯型房貸等類型,基本上都是隨市場利率變動,並非貸款期限內維持固定利率。民眾若擔心市場利率變動會增加利息支出,可以選擇「固定型房貸」,顧名思義貸款期限內的利率相同,不會受到利率調升而增加支出成本。

此外,現在銀行推出商品通常都是全方面的考量,例如若民眾購屋後十年,開始有房屋修繕的需求,但是原先的貸款期限都還沒繳完,手頭也沒有太多剩餘資金時怎麼辦?

因此許多銀行推出理財型房貸,當借款人還在清償房貸本息時有其他資金需求,可向銀行申請理財型房貸,除了借貸資金可以隨借隨還外,也可讓房貸價值靈活運用。

目前平均貸款年限落在廿年左右,若借款人期間內不幸發生事故,家庭瞬間少了經濟支柱,房屋恐被法拍,銀行也有「房貸+壽險」組合,防止家庭成員因借款人發生意外而流離失所。

記者林子桓/台北報導

買房子貸款,該選20年房貸還是30年?一般以為30年房貸要付較多利息,有網友提出,貸30年房貸,用20年房貸的還法,再把每月差額投入利息較高的儲蓄險,30年房貸反而比20年划算,在網路引起熱議。

包括聰明貸款創辦人蔡文欽、瑞普萊坊市場研究部總監黃舒衛等專業人士都認為,網友邏輯沒有錯,只要有利差,借低利的錢,投入在利率較高的商品,一定比較划算,當然前提是要找到適合穩定的投資商品。

一位網友日前在PTT提出,房貸1,000萬元,以利息1.6%來算,若選20年房貸,月還48,716元。選30年房貸,每月降至34,994元,一個月可少繳13,722元,一年可少繳16萬4,664元。

網友說,選30年房貸,然後把比20年房貸少付的金額,一年16萬4,664元,投入2.4%的儲蓄險。

到了第20年,貸款20年的人,會還清房貸,但選擇30年的人,雖然還欠銀行388萬本金,但儲蓄險會有416萬,把416萬領出來還清房貸388萬元,還倒賺28萬元,而且有儲蓄險的保障。

黃舒衛表示,銀行房貸利率低,儲蓄險利率高,依數學計算,確實是這樣的結果。實務來看,一般民眾房貸多半會提前還款,真的繳到20年、30年的是極少數,利用較長的貸款年期、較低的貸款月付金來增加財務投資的自由,確實可行。

他說,但前提是要找到合適穩定的投資商品,而且財務紀律要很好,另外房價也不能跌,不然貸款繳完,賣房還要倒貼。

台灣房屋智庫發言人張旭嵐表示,房貸要付利息,又有欠債的感覺,一般人多會盡快還清貸款,不過對於懂得投資的人來說,資金靈活運用反而是錢滾錢的好辦法,甚至也有人增貸來投資,看上的就是房貸利息低的優勢,只要投資報酬率能到超過房貸利息的,包括像美金儲蓄險、債券基金等金融產品,都算是合理的理財規劃。

不過依網友計算,30年才多賺28萬,對一般人來說吸引力似乎有限,但如果期待投報率高一點,選擇股票型的產品,則風險會提高,甚至有可能虧本,建議想要靠增貸或是延長貸款來賺錢投資,應該具備一定投資能力,以免賠了夫人又折兵。

記者游智文╱即時報導

街道上主打「0元購屋」、「不用自備款就可以入住」的廣告招牌林立,對於想買房却湊不到頭期款的民眾來說,確實好誘人,但天底下真的有這麼好的事?答案當然是沒有。建設公司表示,新建案之所以能大幅降低自備款,通常是藉由「公司貸」、「AB約」、「裝修或信貸」等方式,來引誘你入甕,間接營造出輕鬆購屋的假象。

主打零元買房、不用自備款就可即刻入住的炒房模式,在房市已存在多年,網路上也常常看得到類似訴求的說明會,這些廣告的目的,不外乎是吸引有意購屋卻無法備足頭期款的購屋者,以全額貸款或是房貸加信貸的方式購屋。然而在這些操作模式的背後,我們已背負龐大且令人喘不過氣的鉅貸,究竟要到何時才能還得清?

一般來說,購買成屋自備款,約交易總價的二到三成。若購買預售屋,則訂、簽、開總共約交易總價的15%,之後隨著工程進度,買方再依約繳付15%;換句話說,預售屋到交屋最後,通常要付約30%的自備款。

但如果以手頭上沒有那麼多自備款來說,建設公司,就會向你介紹「建設公司貸」,以一間總價一千萬元的房子來說,銀行核貸七百萬元,建商另貸給買方兩百萬元,買方自備款就只需準備一百萬元;其實這種方案說穿了,只是延後付款,因為在交屋後的幾年內,買方必須同時償還銀行貸款與建設公司貸款,負擔不見得比較輕鬆。

專家也表示,除了低自備款的方式,另一種爭議性比較大,就是和建設公司簽訂「假合約」;假如一間實際成交總價一千萬的房子,原需兩百萬元自備款,若另做假合約把成交總價改為一千兩百萬元,則八成銀貸可貸到九百六十萬元,自備款僅需四十萬元,但簽訂假合約有違法的疑慮,專家建議民眾最好不要嘗試。

而還有另一種方式則是在房貸之外,額外申請裝潢修繕貸款與信用貸款,來補足房貸成數不足的部分。不過,像信用貸款的利率較高,可能接近3%,民眾雖然少準備一些自備款,卻得付出高額的利息。

低自備款風潮盛行,導致民眾誤以為買房子「不需要準備太多自備款」,但其實等到真正入住後,個人財務就會緊繃到極限,一旦遇到突發狀況,房貸繳不出來,房產就會被申請查封淪入法拍。

「低首付」、「零首付」,引誘自備款不足的民眾勉強購屋,天下沒有白吃的午餐,不用自備款的背後,終究背著一屁股的債,這樣買房子的方式,看似輕鬆,但你敢嘗試嗎?

記者戴鈺純/綜合報導