中央銀行將於12月18日召開今年最後一次理監事會議,房貸管制措施是否鬆綁成為市場焦點。然而金融圈普遍認為,在台股高檔、不動產集中度未達標的情況下,大幅鬆綁機率幾乎為零。

儘管央行利率已連續六次維持不變,根據內政部不動產資訊平台數據,不含優惠房貸的一般房貸利率持續攀升,今年第一季平均新增房貸利率達2.6%,創下金融海嘯後新高。其中高雄、新竹縣市、桃園地區壓力最大,平均利率介於2.61%至2.64%之間。信義房屋不動產企研室專案經理曾敬德分析,利率上升主要受去年第三季房貸之亂及第七波管制措施影響,導致房貸市場供不應求。不過近期已有銀行、壽險公司及網路銀行重返市場,有望緩解供給壓力。

自去年9月央行祭出第七波選擇性信用管制後,房市交易量明顯萎縮,被業界形容為房市「金龍海嘯」。六都房屋買賣移轉棟數前10月僅16.87萬棟,年減26.6%,高雄、台南更跌逾三成。房產轉售獲利也從2024年第三季平均每件13.3萬元高點,降至今年第三季的10.8萬元,連續四季下滑。建商與房仲業者表示,部分建商需事先與多家銀行協商額度,交屋時間較過去延後5至6個月,豪宅市場買氣也轉冷。業者呼籲適度鬆綁管制,並建議新制前推案不應溯及既往,否則恐難以為繼,跳票、倒閉案例恐加速攀升。

金融圈主管則持相反立場,指出「台股愈熱,央行愈不敢放」。台股資金正尋找下一個出口,一旦房市管制鬆綁,將成為資金最直接的流入管道,恐引發新一輪炒房潮,使先前打房政策功虧一簣。

住商企研室執行總監徐佳馨分析,台灣投資偏好集中在股市與房市,兩者連動性極高,台股熱度反成房市管控的新變數。央行理監事會勢必就鬆綁與否激烈討論,如何兼顧市場流動性、避免房市被管制掐死,同時又防止台股資金轉入房市,將成一大考驗。

金融圈預估,若考量資金移動風險,央行大幅鬆綁的機率極低。但部分換屋族因卡在管制難以貸款,預期央行可能會再強化協處措施,在不鬆動打房大原則下,讓真正有需求的換屋族能順利貸款,避免民怨升高。央行9月已將換屋族賣屋期限從12個月延長至18個月,但不動產公會認為效果有限,銀行端仍不願追查與協處,換屋族貸款困境未解,呼籲應直接鬆綁相關規定。

公股銀行觀察,12月理監事會最關鍵的是央行不動產集中度的政策動向。去年8月央行請銀行自主管理去年第四季至今年第四季不動產貸款總量,並由銀行自訂控管目標。可能的鬆綁方式包括要求各銀行定期回報最新不動產集中度,並由銀行自主管理,而非由銀行自訂控管目標,藉此讓不動產集中度不會持續攀高。

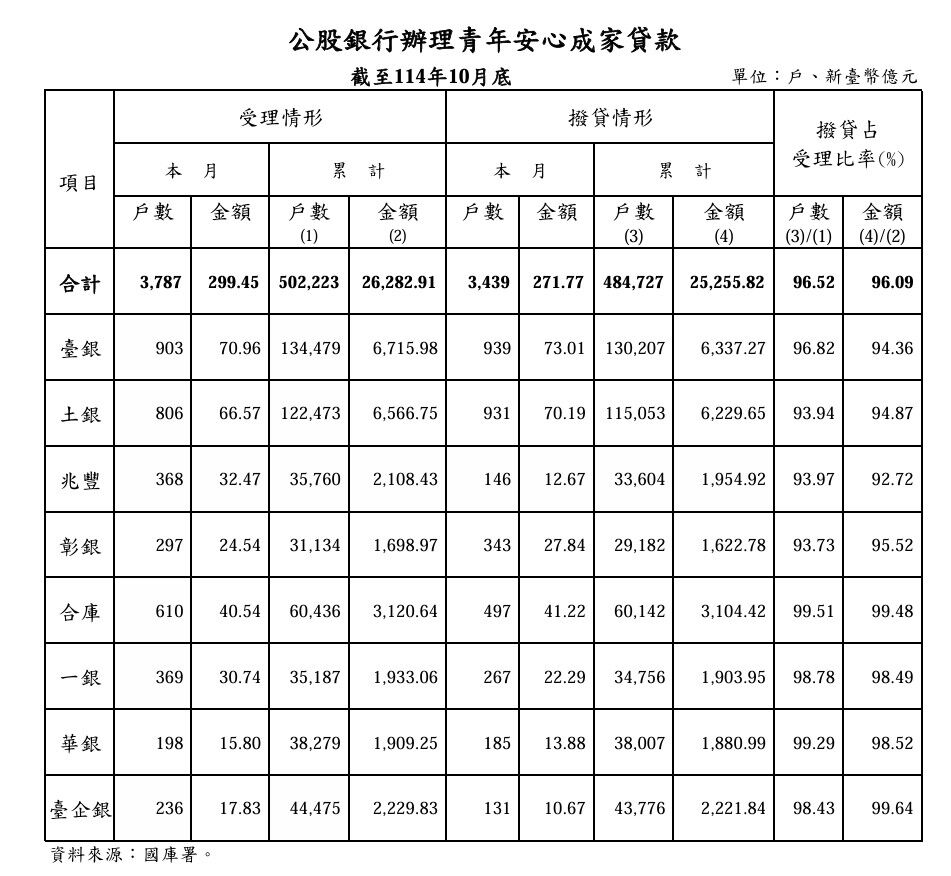

由於金管會9月已將新青安排除銀行法第72條之2額度限制,目前已稍微「開大水龍頭」,若搭配央行稍微鬆綁不動產集中度管制,預計將使新青安、自住、首購族群更加受惠。公股銀行主管強調,即使鬆綁,銀行也不會放任不動產集中度飆高,將依據授信「5P」原則及防範投資客炒房機制,確保信用資源用於民眾自住購屋。

為降低不動產集中度,各銀行現以首購及自住族群為優先承作對象,並積極發展非房貸業務。第一銀行持續經營薪轉戶、六師公教客群等優質客戶,推展理財貴賓戶房貸、循環型房貸。華南銀行深耕首購族並推動信貸等非購屋用途貸款。合庫銀加強個人理財周轉金、消費性貸款及小額信貸專案。上海商銀則推個人股票設質融資、外幣存單質借等多元業務,提高非不動產擔保的貸款比重。

央行昨日公布10月數據顯示,消費者及建築貸款餘額達13.4兆元,創歷史新高,但年增率5.19%為兩年來新低。購屋貸款餘額攀升至11.49兆元,房貸年增率卻降至5.1%,為2023年8月以來最低。建築貸款餘額則終止連三月下跌,月增288億元升至3兆4,599億元,但年增率僅0.01%,幾乎呈持平。

央行解釋,此次回升主要受某大型壽險業者延長地上權租期影響,屬單一案件效應。整體而言,房市熱度相較前兩年已明顯降溫,業界普遍認為房市何時進入拐點,恐怕得等到2026年才是關鍵觀察期。