二順位房屋貸款亦稱二胎, 就是當該房屋在之前已向銀行進行第一次房屋貸款後,用原房屋再向另一家銀行, 進行對該標的殘值的再抵押借款, 房屋貸款抵押設定出現第2順位債權人,即為二胎房貸。

通常第一順位抵押的貸款成數越低,第二順位可貸金額越高,但是因為承受二順位貸款的銀行所承擔的風險較高,所以相對的利率也會較高。

二胎房貸還款的時間較短,約3~7年,且無寬限期, 且隔年申報綜所稅時無法以房貸科目抵稅。

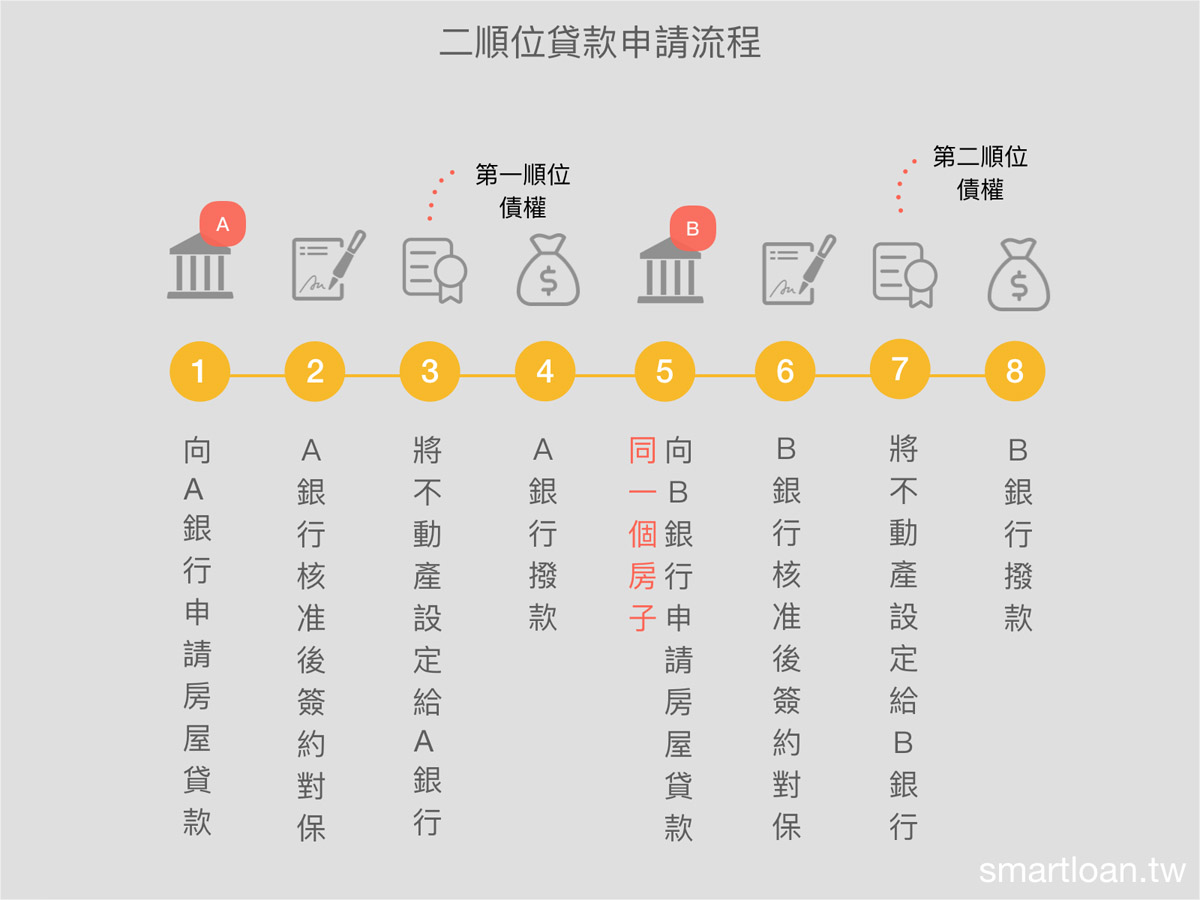

二順位申請流程

沒有一順位, 就沒有二順位, 對銀行來說, 第一順位的債權抵押風險是最小的, 因為第一順位的債權抵押通常不會高過抵押物(房屋)的價值。

但對設定在第二順位以後的債權, 風險自然會比較高, 因此貸款利率也會較高, 不少銀行甚至把二順位房貸當作「信用貸款」的方式來放款, (利率較高、年限較短等)

為何「二順位房貸」應擺在貸款選擇方式最後選項?

事實上, 「二順位房貸」在銀行的貸款產品中, 並不討喜, 且許多貸款產品都可以取代「二順位貸款」, 例如:

* 利用既有房貸增貸

* 申請房貸透支型/ 理財型功能

* 信用貸款

若要申請「二順位房貸」, 建議先自以上產品來挑選申請 , 「二順位房貸」的選擇排序應該在最後。例如即使選擇信用貸款,其借貸成本可能不見得比二胎房貸低,應該多方面比較。

二順位房貸流程跟房貸申請相同 ; 需付出代書、地政規費、設定抵押權 ; 但利息卻不是房貸利率(1.5%~3%)而是信貸利率(4%~10%以上),繳款年限通常又短(最多7年), 事實上產品CP值頗低...

另外銀行授信準則對於有二胎借款紀錄的貸款人,在信用評分上是負面居多的。

不過二順位房貸還是有其市場性,例如以下情況

< 情況一> 原貸銀行無法增貸

有資金需求需要增貸時, 原貸銀行(簡稱A銀行)認為沒有增貸空間, 另一間銀行(簡稱B銀行)認為有增貸空間, 不過礙於合約可能無法轉貸至B銀行 , 此時B銀行願意提供二順位貸款。

< 情況二 > 無法貸出信用貸款

因為信用貸款有貸款總額「不得逾月薪22倍」的法令限制, 所以若本身負債比已高到無法再借出信用貸款、或是信用記錄有瑕疵、且原房貸銀行也無法增貸的情況下, 是可以考慮申請「二順位房貸」。

嚴格說起來, 「二順位房貸」就是「有抵押的信用貸款」。在銀行的眼中通常貸款人辦理其他類型的貸款都申請困難 , 才會使用「二順位房貸」。

< 情況三 > 民間二順位、二胎

在此我們不多探究「非銀行」的民間二順位、二胎貸款。 不過申辦時一定要注意抵押權權設定情況、也要有心理準備未來可能遇到塗銷困難的情況(例如債權人失蹤、或不配合塗銷等...),導致將來想售屋時就會有大麻煩。

另外購入房屋在移轉時也要注意前手是否有二順位抵押權狀況、且是否確實塗銷完成,若還存在民間二順位設定的情況,此不動產購入時要向銀行申請貸款就是銀行定義的「產權不清」、「銀行無法設定一順位」,因此100%會被限制無法承作房屋貸款。

以下為我們為您整理的「二順位房貸」的銀行產品